個人年金保険の注意点!

老後のために個人年金保険

先日これから企業型確定拠出年金制度(DC)に加入しようというお客様から加入中の個人年金保険についてのご相談がありました。大まかな内容をお聞きすると20年ほど前に加入した個人年金保険で27歳から65歳まで月15,000円を積み立てて1,000万(100万円×10年)の受け取りになるとのことで、お客様は「払い込み保険料が702万円で1,000万円受け取れるのでいいかと思って続けてます」とおっしゃられていました。

本当にお得?

確かに今の時代で約300万円程度増えると思うとお得に感じられるのだと思います。実際に証券を見せていただいたわけではないのでお客様のお話を元に計算してみました。これは39年間という月日で増えた約300万円なので年利計算すると約1.72%程度です。しかもこの年利は65歳時点で一括1,000万円を受け取った場合なので、実際は受け取り終わるのが払い込み終了から更に10年後の75歳と考えると年利はまだ落ちますよね。同じような老後資金積み立て手段の1つである確定拠出年金制度(401K)は2001年の導入から2020年までの約19年間で平均運用利回りが4.3%(企業年金連合会確定拠出年金実態調査結果概要2020年度決算より)です。運用期間は半分で利回り2.5倍ということを考えると、この個人年金保険は良いとは言い難いと私には思えました。実際この個人年金保険を4.3%の利率で39年間運用すると65歳時点での受取額が約1,814万円にもなるので814万円も多い計算になります。

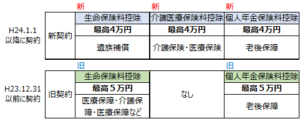

401Kは2つの税制面でも有利

さらに言うなら個人年金保険と確定拠出年金制度(401K)では拠出時の所得控除額が違うので税金の還付額にも差が出ます。上記の保険料15,000円の場合、個人年金保険では所得控除額が5万円(現行は4万円)しか認められないので所得税・住民税を合わせて税率を仮に最低の15%とすると税金の還付は年間7.5千円。それが確定拠出年金制度(401K)だと所得控除18万円で年間の還付額2.7万円となり年間でその差1.95万円です。それが39年間となるとなんと約76万円も違ってきます。税率の高い方はもっと違ってきますよね。

もう1つこの資産を受け取り時の税金も考えてみましょう。個人年金保険は年金で受け取れば雑所得となり、一括受け取りをすれば一時所得となります。今回のケースを確定拠出年金制度(401K)と比較しやすいように一括受け取りで比較してみます。尚上記でも指摘した通り65歳時点での一括受け取りの場合は1,000万円を下回ると思われますが、今回は1,000万円とし税率を15%で計算すると税額は約18.6万円です。一方確定拠出年金制度(401K)では受け取り約1,814万円に対してなんと税金は0となります。これは確定拠出年金制度(401K)の資産は受け取り時退職所得扱いになるので、所得控除額(加入年数39年)が70万円×(39年ー20年)+800万円=2,130万円となり受取額はその額を下回っているので無税となります。この受け取り時の税制も確定拠出年金制度(401K)のメリットの1つなのです。

資産運用は効率を考えて

個人年金保険にもその保険会社が破綻しない限り確実性があるとか、何かあったら途中で解約して使えるというメリットはあります。ただ中途解約はマイナスになることがほとんどだと思いますし、中途解約すれば老後資金が失われることとなります。皆さんは老後資金のためのこのような個人年金保険をどのように感じられるでしょうか?